IBOR Reform

IBOR-Reform - aktueller Stand März 2022

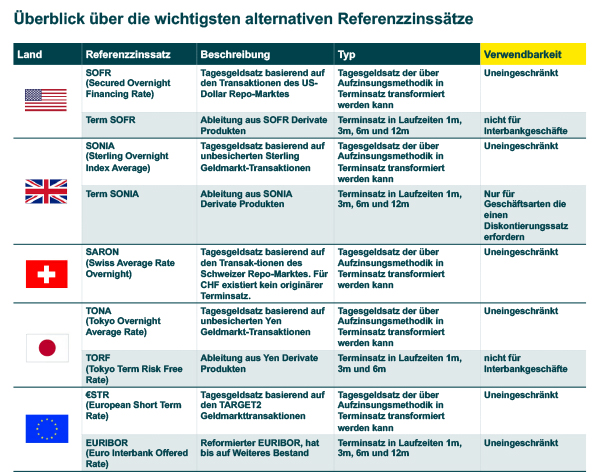

Zum Ende des Jahres 2021 wurden die maßgeblichen LIBOR-Referenzzinssätze in den Währungen GBP, JPY und CHF sowie der europäische Tageszins EONIA eingestellt. Diese bestimmten den Wert bzw. die Verzinsung eines breiten Spektrums von Finanzkontrakten wie Derivate, Anleihen, Kredite, Verbriefungen und Einlagen. Betroffene Altverträge sowie die assoziierten Transaktionen wurden auf alternative Referenzzinsätze umgestellt. Neugeschäft in diesen Währungen ist nur noch in den neuen Referenzzinssätzen, den sogenannten Risk-free Rates (RFR), möglich. Für GBP ist dies der SONIA, für JPY der TONA, für CHF der SARON sowie für EONIA der €STR.

Bei dem USD-LIBOR wurden zum Jahresende die Quotierungen für die Laufzeit für „1 Woche“ und „2 Monate“ eingestellt. Die übrigen Laufzeiten „1 Monat“, „3 Monate“, „6 Monate“ und „12 Monate“ können für das Bestandsgeschäft noch bis Mitte 2023 genutzt werden. Auch hier gilt jedoch seit dem 1. Januar 2022 für das Neugeschäft, dass nur noch alternative Referenzzinssätze wie der SOFR oder der davon abgeleitete TERM SOFR genutzt werden dürfen.

Der EURIBOR kann in der gegenwärtigen, reformierten Methodik weiter genutzt werden. Ein Ersatz durch den alternativen Referenzzinssatz €STR wird in näherer Zukunft nicht erwartet.

Bei den Referenzzinssätzen anderer Jurisdiktionen ist die Entwicklung noch nicht abgeschlossen.

Kennzeichnend für die neuen, nun angewendeten Referenzzinssätze ist die Tatsache, dass sie auf Basis tatsächlich abgeschlossener Transaktionen auf liquiden, besicherten oder unbesicherten Tagesgeldmarktgeschäften ermittelt werden, um hierdurch eine größtmögliche Transparenz, Robustheit und Repräsentativität zu gewährleisten.

Welche Konsequenzen hat das?

Dies hat im Vergleich zu der bisherigen LIBOR-Quotierung die folgenden Konsequenzen:

- Die Ermittlung von mit dem LIBOR vergleichbaren Terminsätzen (z. B. „3 Monate“) erfordert eine Methodik zur Aufzinsung der täglich beobachteten Tagesgeldsätze (sogenanntes „compounding“).

- Die Ermittlung des zur Feststellung des Zahlbetrags erforderlichen Fixing-Satzes kann nicht mehr am Anfang der Zinsperiode erfolgen, sondern ist erst gegen Ende möglich (sogenannter „backward-looking approach“).

- Die Tagesgeldsätze sowie die durch deren Aufzinsung ermittelten Terminsätze enthalten somit nicht mehr das bisher im LIBOR enthaltene Kreditrisiko sowie die Refinanzierungskosten für die jeweilige Laufzeit. Hierdurch verändert sich im Vergleich zu den bisherigen LIBOR-Quotierungen die Preiskalkulation der Banken.

In einigen Jurisdiktionen entwickeln sich sogenannte Term Rates, die aus den Tagesgeldsätzen auf Forward-Basis abgeleitet werden. So existiert für GBP der Term SONIA, für USD der Term SOFR und für JPY der TORF. Für CHF ist keine Entwicklung eines solchen Terminsatzes vorgesehen. Jedoch ist die Verwendung dieser Terminsätze regulatorisch teilweise eingeschränkt. Der Term SONIA ist nur verwendbar, sofern das zugrunde liegende Produkt zwingend einen Diskontierungssatz erfordert (z. B. Forderungsankauf). Der Anwendungsbereich des Terms SOFR ist weitergesteckt und erlaubt auch die Verwendung im Kreditbereich. Im Interbankenhandel, insbesondere bei Derivaten, muss jedoch der SOFR, ggf. in aufgezinster Form, verwendet werden.

Wie die Commerzbank Sie in der Transformation unterstützt

Ihr Commerzbank Firmenkundenbetreuer berät Sie gerne bei weiteren Detailfragen sowie bei Ihrer Refinanzierung und unterstützt Sie dabei, eine passgenaue und faire Finanzierungsmöglichkeit unter den neuen Rahmenbedingungen zu finden.

Sollten Sie von der Umstellung Ihres Bestandsgeschäfts betroffen sein, insbesondere im Hinblick auf die bevorstehende Umstellung der noch auf USD-LIBOR bezogenen Produkte, so wird Ihr Firmenkundenbetreuer rechtzeitig Kontakt zu Ihnen aufnehmen und das weitere Vorgehen besprechen.

Sie können Ihre Fragen alternativ auch an unser IBOR-Team senden

Schreiben Sie uns Ihre Frage per Email

Stand: 31. März 2022